Содержание

- 1 Срок уплаты земельного налога и кто его платит?

- 1.1 Налог на землю – его основные характеристики

- 1.2 Какие объекты подлежат налогообложению?

- 1.3 Ставка земельного налога для компаний и частных лиц

- 1.4 Формула для расчёта земельного налога

- 1.5 Какие льготы по оплате НЗ существуют?

- 1.6 Порядок и сроки выплаты уплаты НЗ в 2017 году

- 1.7 Отчетность по НЗ в 2017 году – что нужно знать?

- 1.8 КБК земельного налога на 2017 для юрлиц

- 2 Земельный налог 2017: сроки уплаты и налоговый период

- 3 Земельный налог для юридических лиц в 2017 году: сроки и правила уплаты

- 4 Срок уплаты земельного налога юридическими лицами

- 5 Порядок и срок уплаты земельного налога в 2017 году

Срок уплаты земельного налога и кто его платит?

Каждый владелец земельного участка должен уплачивать на него налог – какой срок уплаты, сколько нудно платить, особенно с учетом последних изменений? В нашей статье мы подробно рассмотрим этот вопрос и все нюансы оплаты НЗ.

Налог на землю – его основные характеристики

Земельный налог был учрежден НК РФ, однако его размеры и ставки регулируются местными властями в каждом регионе. Более подробно об этом сказано в статье 31 НК РФ, где сказано и про налоговые ставки в регионах, о сроках уплаты, порядке оплаты. Кроме того, эта статья предусматриваем льготы для отдельных граждан.

Несколько лет назад величину ЗН просчитывали, учитывая балансовую цену на участок, которая была достаточно низкой – сумма для плательщика была не очень большой. В 2016 году правила оплаты земельного налога поменялись. С прошлого года земельный налог начисляется с учетом кадастровой стоимости (она приравнена к рыночной), что привело к увеличению налога в 2-3 раза.

Какие объекты подлежат налогообложению?

Объектами налога а землю признаны земельные участки, которые расположены на территории РФ, причем эта земля должна находится в собственности – физлиц или юрлиц. К основным объектам налогообложения относят:

- Участки, которые предназначены для сельхоздеятельности организации.

- Участки, которые принадлежат сообществам или отдельным гражданам, которые приобрели участок с целью ведения подсобного хозяйства.

- Участки земли, необходимые для деятельности промышленных предприятий, включая землю под постройку сооружений.

- Части лесных и водных территории, которые находятся в собственности граждан или компаний.

- Земли, относящиеся к туристическим или оздоровительным зонам в случае, если на них находятся базы отдыха.

А вот участки, которые считаются государственными, представляющими историческую или природную ценность для России, участки для постройки многоквартирных домов, не облагаются земельным налогом.

Ставка земельного налога для компаний и частных лиц

Как мы уже сказали, размер ставки земельного налога зависит от решения местных городских властей, однако статья 394 НК РФ обязательно регулирует диапазон колебаний величины. Давайте рассмотрим основные ставки, прописанные в Налоговом кодексе – их нужно использовать, если местные власти не успели определить размер налоговых ставок.

- Для земельных наделов, использующихся под сельское хозяйство, где расположены здания коммунальных комплексов, жилищного фонда, отведенные для подсобного хозяйства площади – ставка составляет около 0,3 % от кадастровой стоимости.

- Если земли используются под прочие нужды, величина налога составит 1,5 % от стоимости кадастра.

Формула для расчёта земельного налога

Для физлиц все расчеты проводят специалисты налоговой – частные лица должны просто вовремя оплачивать счета, которая присылает налоговая по адресу, и все. Но многим плательщикам было бы интересно самостоятельно провести все расчеты или пересчитать выставленную сумму, если ее считают слишком высокой.

Форму довольно проста: ЗН = КЦ * ПУ * НС, где

- ЗН – сумма земельного налога,

- КЦ – кадастровая цена за квадратный метр.

- ПУ – площадь участка.

- НС – налоговая ставка.

Эта формула стандартна, и она не учитывает возможные льготы и коэффициенты уменьшения – если гражданин имеет льготы на оплату ЗН, то полученную сумму нужно просто уменьшить с учетом понижающего коэффициента.

Если гражданин приобрел в собственность землю в середине года, то отчетный период для расчетов нужно разделить 12 (месяцев) и затем умножить на количество месяцев владения данным участком. Если земля в долевой собственности, то сумма НЗ будет распределена по плательщикам согласно их долям: пример, если человек владеет 30 % участка (1/3), то ему нужно будет заплатить именно столько.

Если гражданин приобрел в собственность землю в середине года, то отчетный период для расчетов нужно разделить 12 (месяцев) и затем умножить на количество месяцев владения данным участком. Если земля в долевой собственности, то сумма НЗ будет распределена по плательщикам согласно их долям: пример, если человек владеет 30 % участка (1/3), то ему нужно будет заплатить именно столько.

В 2015 году вступили в силу некоторые изменения для ИП – теперь предпринимателям не нужно подавать заполненную декларацию, как и физические лица, они будут получать по почте уведомление от налоговой службы, и должны просто оплатить проставленную сумму.

А вот юрлица должны сами составить декларацию, заполнить ее, провести расчеты.

Какие льготы по оплате НЗ существуют?

Как и любые налоги (транспортный, водный и т.д.), земельный налог также имеет некоторые льготные категории. Давайте их рассмотрим – эту информацию стоит учитывать при самостоятельном расчете суммы налога.

Так, льготные ставки распространяются на таких граждан, как:

- Инвалиды, вертани ВОВ, иных боевых действий.

- Герои СССР и РФ.

- Инвалиды первой и второй группы, в том числе инвалиды с детства.

- Граждане, участвующие в ликвидации последствий на ЧАЭС.

- Инвалиды лучевой болезни.

Перечисленные выше категории лиц могут рассчитывать на снижение налоговой базы на 10 тысяч рублей. Для этого вам нужно предоставить все требующиеся документы в налоговую после получения квитанции об оплате НЗ.

Порядок и сроки выплаты уплаты НЗ в 2017 году

Оплата земельного налога оплачивается в регионе, где расположен участок. При этом сроки уплаты устанавливают местные власти – и они будут различны для физлиц и юрлиц.

Юрлица могут платить немного иначе – они должны вносить авансовые платежи 4 раза в год (поквартально). Чаще всего компании оплачивают налог в апреле, июле, октябре и феврале следующего за отчетным года (обязательно – до 1.02). Естественно, в случае нарушений предусмотрен штрафы и пени – если нарушение было допущенного неумышленно, то сумма штрафа составит около 20 % от суммы годового налога. Пени за просрочку (за каждый день) составит 1:300 от ставки рефинансирования.

Отчетность по НЗ в 2017 году – что нужно знать?

Как мы уже сказали, юридические лица должны подать налоговую декларацию по месту нахождения земельного участка. Правила заполнения бланка декларации предусмотрены приказом ФНС РФ от 2011 года. При этом заполнять документ можно как в бумажном, так и электронном виде.

Получение квитанции по почте

Если вы решили заполнять документ «по старинке», то есть в бумажном виде, то декорацию придется отвезти в налоговую инспекцию лично. Еще один вариант – отправить письмо по почте, но обязательно заказным письмом. Поэтому многие уже перешли на заполнение электронных документов, ведь это не требует личной поездки к налоговому инспектору. При оценке кадастровой стоимости правильно соблюдайте размеры своего участка, не превышайте и не уменьшайте его, ведь это может привести к штрафам, если налоговые инспекторы решат провести проверку.

Чтобы узнать, платят ли пенсионеры налог на имущество, изучите нашу статью.

Чтобы узнать, платят ли пенсионеры налог на имущество, изучите нашу статью.

Сколько нужно оплачивать налога с продажи автомобиля и в какой срок? Подробнее тут.

Здесь вы более подробно ознакомитесь с тем, что такое прямые налоги и кто их платит.

КБК земельного налога на 2017 для юрлиц

В 2017 году КБК для организаций не поменялся. Для перечисления налога вам следует обязательно использовать коды, перечисленные в нашей табличке.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 350-63-18

(Москва)

+7 (812) 627-14-92

(Санкт-Петербург)

8 (800) 777-08-62 доб. 140

Для всех регионов!

Это быстро и бесплатно!

Для юрлиц КБК земельного налога в 2017 году остался без изменений. Перечисление налога осуществляется с использованием следующих кодов:

Земельный налог 2017: сроки уплаты и налоговый период

Земельный налог относится к местным (ст. 15 Налогового Кодекса). Срок его уплаты и авансовых налоговых платежей устанавливается нормативно-правовыми актами органов представительной власти муниципалитетов, а также законами Москвы, Севастополя, Санкт-Петербурга – городов федерального значения, согласно положениям статьи 387 Кодекса, и перечисляется в местный бюджет.

Чтобы юридическому, физическому лицу или индивидуальному предпринимателю узнать, в какой срок необходимо погасить долги по земельному налогу, для этого нужно ознакомиться с актами законодательного органа, на территории которого локализуется налогооблагаемый земельный участок на праве собственности, постоянного пользования, праве наследуемого владения пожизненно (ст. 338 Налогового Кодекса).

Налоговый период и отчетный год

Налоговым периодом по уплате налога на земельный участок признается календарный год, согласно главе 31, положениям статьи 393 Налогового Кодекса.

На протяжении налогового периода налогоплательщики-юридические лица уплачивают авансовые налоговые платежи, если нормативно-правовыми актами не предусмотрено иное. По завершению налогового периода они перечисляют в местный бюджет сумму налога, исчисленную в законодательном порядке (пункт 5 статьи 396 Налогового Кодекса).

Как устанавливается срок уплаты налога на землю

Для юридических лиц срок по годовым итогам не устанавливаются ранее 01.02 года, наступающего за истекшим периодом отчетности

(пункт 3 статьи 398 Кодекса). Авансовый платеж взимается не позднее последней даты месяца, наступающего за отчетным кварталом (пункт 2 статьи 393 Кодекса). Исходя из этого, платежи перечисляются в местный бюджет до 01.05, 01.08. и 01.11.

(пункт 3 статьи 398 Кодекса). Авансовый платеж взимается не позднее последней даты месяца, наступающего за отчетным кварталом (пункт 2 статьи 393 Кодекса). Исходя из этого, платежи перечисляются в местный бюджет до 01.05, 01.08. и 01.11.

Пунктом 1 статьи 397 Кодекса обозначено, что срок также не может быть установлен органом представительной власти каждого конкретного муниципалитета и города федерального значения ранее срока представления декларации по данному налогу.

Местные власти вправе обязать юридических лиц уплачивать частичные платежи поквартально. Эти же власти определяют и сроки уплаты авансов (пункт 2 статьи 397 Налогового Кодекса).

Новый порядок налоговой уплаты для физических лиц вступил в силу 01.01.2016 года. Он отменил внесение авансовых налоговых платежей, в результате чего был обозначен единый срок для уплаты – не позднее 01.12 года, наступающего за истекшим отчетным периодом (календарным годом).

Направление уведомления инспекцией допустимо не более чем за три года, минувших перед календарным годом его отправки, а также не позже чем за 30 рабочих дней до наступления срока уплаты. Налогоплательщики исполняют обязанность по уплате земельного налога также не больше, чем за три налоговых периода.

Направление уведомления инспекцией допустимо не более чем за три года, минувших перед календарным годом его отправки, а также не позже чем за 30 рабочих дней до наступления срока уплаты. Налогоплательщики исполняют обязанность по уплате земельного налога также не больше, чем за три налоговых периода.

Ранее физические лица платили земельный налог и авансы тремя равными частями 15 числа по текущему году в сентябре и ноябре, а последнюю часть в следующем году – в феврале.

Этот порядок затруднял администрирование, бюджет терпел дополнительные затраты на отправки налоговых уведомлений: на уплату авансов и налога по отдельности.

Земельный налог индивидуального предпринимателя

В целях уплаты налога на земельный участок, индивидуальный предприниматель приравнивается к обычному физическому лицу, обязанному уплачивать в соответствии с полученным налоговым уведомлением и не позднее 01.12 года, наступающего за истекшим отчетным периодом.

Срок уплаты за 2016 год истек 01.02.2017.

В 2017 году срок для уплаты авансового платежа истекает для:

- I квартала – 02.05.2017

- II квартала – 31.07.2017

- III квартала – 31.10.2017

Итоговый годовой налог за 2017 год юридическим лицам надо успеть погасить до 01.02.2018 года, физическим – до 1.12.2018.

Декларация по земельному налогу

Налоговая отчетность по данному налогу заполняется исключительно юридическими лицами, наделенными обязанностью уплачивать

земельный налог согласно главе 31 НК РФ, и представляется в налоговую инспекцию по местонахождению облагаемого участка земли не позднее 01.02. года, наступающего за истекшим налоговым периодом.

земельный налог согласно главе 31 НК РФ, и представляется в налоговую инспекцию по местонахождению облагаемого участка земли не позднее 01.02. года, наступающего за истекшим налоговым периодом.

Если в распоряжении юридического лица несколько земельных участков и все они локализуются на территориях разных муниципальных образований, но при этом территории под контролем одной налоговой инспекции, разрешается представлять одну декларацию с общими данными, в которой на каждый участок отдельно заполняется только 2 раздел.

Если земельные участки локализуются в разных муниципалитетах с отдельными налоговыми инспекциями, уплачивать налог нужно по отдельности в каждый местный бюджет пропорционально доле, которая на него приходится. Декларация в таком случае необязательно представляется во все инспекции, достаточно сдать одну, а остальные ИФНС уведомить.

Вы хотите выписать свою бывшую жену из квартиры и не знаете, как это сделать? Не беда! Читайте нашу статью.

По договору социального найма можно обменять только равноценную квартиру. Как это сделать, читайте в материале.

В соответствии с Налоговым Кодексом по статье 113, для физического лица срок составляет три года с даты неуплаты задолженности.

К примеру, если владельцем участка налог до 01.05.2016 года не был уплачен, то после 01.05.2019 года притянуть к ответственности по 122 статье Налогового Кодекса уже будет невозможно.

Также, работниками налоговой инспекции может быть заморожено протекание срока давности по единственной причине – физическое лицо, обязанное уплатить налог, мешает инспекции проводить проверку. В таком случае, налоговиками оформляется официальный акт.

После того, как причина устраняется, это оформляется вторым актом – документом, восстанавливающим срок давности.

Земельный налог для юридических лиц в 2017 году: сроки и правила уплаты

Среди большого количества налогов существует земельный, который выплачивается всеми без исключения.

Среди большого количества налогов существует земельный, который выплачивается всеми без исключения.

При этом юридическое лицо обязано осуществлять выплату земельного налога в процессе осуществления предпринимательской или иной деятельности, направленной на получение выгоды.

Если до недавнего времени сумма выплат была незначительна, то начиная с 2017 года, система начисления налога претерпела изменения.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно!

Главным изменением, коснувшимся налога на землю, является способ начисления. Если раньше величина налога к уплате вычислялась в соответствии с балансовой стоимостью участка земли, то начиная с 1 января 2017 года, в качестве основы для начисления налога используется кадастровая стоимость. Единственным положительным моментом является применение нововведения не для всей территории страны, а только к 29 регионам.

Во избежание шоковой реакции правительство при введении нового способа исчисления налога решило не «свирепствовать» и применить некоторые послабления. Первое заключается в апробировании новой системы, а в качестве пилотных регионов было выбрано 29 субъектов. В зависимости от результатов обещано корректировать систему расчетов для достижения лучших результатов.

Теоретически запланировано, что все поступления от уплаты земельного налога должны оставаться в местных бюджетах и использоваться для развития инфраструктуры субъекта.

Теоретически запланировано, что все поступления от уплаты земельного налога должны оставаться в местных бюджетах и использоваться для развития инфраструктуры субъекта.

Инициатива расчета налога по кадастровой стоимости не лишена логики, но реализация далека от совершенства. Нарекание вызывает принцип определения стоимости земли. В большинстве регионов за основу берутся простые объявления в газетах по продаже участков. В большинстве случаев продавец сознательно завышает стоимость при выставлении участка на продажу через доску объявлении.

Вычисление кадастровой стоимости оказывается некорректным. Владельцы земельного участка в соответствии с законодательством в случае несогласия с результатами оценки имеют право на обращение в судебные органы. Грамотно рассчитать стоимость участка по кадастровому принципу можно на сайте Росреестра. Владельцу достаточно лишь вбить кадастровый номер участка в соответствующее поле, чтобы точно узнать цену земли.

Ставка земельного налога для юридических лиц

Размер ставки находится в ведомстве местных муниципалитетов или городских властей, если участок входит в пределы городского муниципального образования. При этом в налоговом кодексе регламентируются предельные диапазоны, которые допускаются при определении величины налога.

Размер ставки находится в ведомстве местных муниципалитетов или городских властей, если участок входит в пределы городского муниципального образования. При этом в налоговом кодексе регламентируются предельные диапазоны, которые допускаются при определении величины налога.

В случаях, когда на момент наступления необходимости расчета налоговой ставки последняя определена местными властями, то в качестве опорной величины используется указанная в НК РФ.

Участки, относящиеся к землям сельскохозяйственного назначения, при условии расположения на них жилых здании, коммунальных фондов или подсобных хозяйств, облагаются ставкой в размере 0,3% от кадастровой стоимости.

В ведомстве местных властей находится возможность дифференцировать ставку налога, основываясь на категории земель, местонахождения объекта, имеющихся разрешении на использование. В реальности, каждый муниципалитет может регулировать земельный налог в собственном регионе, при этом конечная величина налога будет зависеть от вида использования земель.

Срок уплаты земельного налога юридическими лицами

Актуально на: 26 января 2017 г.

Земельный налог является местным налогом (ст. 15 НК РФ), и сроки его уплаты устанавливаются нормативными правовыми актами (НПА) представительных органов муниципальных образований, а также законами городов федерального назначения, к которым относятся Москва, Санкт-Петербург и Севастополь (п. 1 ст. 397 НК РФ).

Соответственно, чтобы организации понять, в какой срок ей нужно уплачивать земельный налог, она должна ознакомиться с НПА того муниципального образования (законом города федерального значения), на территории которого располагается принадлежащий ей земельный участок.

Срок уплаты земельного налога за год

Представительные органы муниципальных образований, устанавливая срок уплаты земельного налога для юридических лиц, обязаны соблюдать одно правило: этот срок не может быть установлен ранее срока подачи декларации по земельному налогу (п. 1 ст. 397 НК РФ). То есть установленный срок уплаты налога по итогам года должен быть не ранее 1 февраля года, следующего за отчетным (п. 3 ст. 398 НК РФ).

Срок уплаты авансов по земельному налогу

Местные власти могут обязать юрлиц уплачивать авансовые платежи по земельному налогу в течение отчетного года. Эти же власти устанавливают и сроки уплаты земельных авансов (п. 2 ст. 397 НК РФ).

Примеры установленных сроков уплаты земельного налога организациями

Например, в Москве организации должны заплатить земельный налог за год не позднее 1 февраля года, следующего за отчетным (п. 1 ст. 3 Закона г. Москвы от 24.11.2004 N 74). То есть срок уплаты земельного налога за 2016 год истекает 01.02.2017.

Кроме того, организации, имеющие земельные участки на территории г. Москвы, должны уплачивать авансовые платежи по земельному налогу. Перечислить их бюджет они должны не позднее последнего числа месяца, следующего за отчетным кварталом (п. 2 ст. 3 Закона г. Москвы от 24.11.2004 N 74, п. 2 ст. 393 НК РФ). Получается, что уплатить авансы по земельному налогу в 2017 году организации должны в следующие сроки:

Порядок и срок уплаты земельного налога в 2017 году

Для предпринимателей и компаний установлен разный порядок и срок уплаты земельного налога. В 2017 году его будут платить по тем же правилам, что и ранее , но здесь нужно учесть следующее. Каждый муниципалитет самостоятельно определяет порядок и сроки уплаты земельного налога компаниями, не выходя однако за те рамки, которые определены НК РФ.

Земельный налог: сроки уплаты для юридических лиц

Обратимся сначала к положениям НК РФ по этому поводу. Согласно 397, 398 статье Кодекса муниципалитеты не вправе установить срок уплаты ранее первого февраля следующего за прошедшим года. Например, сроки уплаты земельного налога за 2017 год для юридических лиц не могут наступить ранее 01.02.18. С учетом данных положений муниципалитеты определяют конкретные сроки на своих территориях. В Москве, Севастополе и Санкт-Петербурге это делают законодательные власти.

Поэтому, для того чтобы узнать, в какие сроки нужно заплатить налог на землю, следует найти соответствующий местный правовой акт, которым установлены правила его уплаты. За получением нужной информации можно обратиться в местный налоговый орган. А можно воспользоваться возможностями интернет-ресурсов ФНС России. Так, на официальном сайте налоговой службы есть специальный сервис , позволяющий узнать условия налогообложения на территории любого муниципального образования. Для этого нужно задать в строке поиска нужный регион, выбрать соответствующее территориальное образование и ознакомиться с его правовым актом, устанавливающим порядок налогообложения.

Помимо сроков муниципалитеты регулируют и порядок уплаты налога компаниями. Налог может платиться единовременно или устанавливаются сроки авансовых платежей. Например, Москва, Санкт-Петербург установили сроки оплаты аванса по налогу на землю:

За нарушение сроков уплаты аванса компании насчитают пеню, а за нарушение срока уплаты налога компанию оштрафуют.

Сроки уплаты земельного налога физическими лицами

Физлица, в том числе предприниматели, платят налог на землю не позже первого декабря года, следующего за прошедшим. За 2017 год его нужно заплатить до 01.12.2018. Оплатить земельный налог для физических лиц требуется только раз в год. Платить аванс им не нужно.

В отличие от компаний, которые сами считают налог (или аванса), подлежащий уплате, предприниматели и другие физические лица сами его не исчисляют. Они платят его по уведомлениям от налоговиков. Налоговики должны направить такое уведомление не позже чем за 30 рабочих дней до того, как придет срок его уплаты.

Порядок уплаты земельного налога по участкам в границах нескольких муниципалитетов

Бывают ситуации, когда земельный участок приходится сразу на несколько муниципалитетов. Как платить налог в этом случае? В такой ситуации налог вносится в бюджеты всех муниципалитетов по месту нахождения земельного участка. Размер налога в тот или иной бюджет определяется пропорционально доле участка, приходящейся на каждый муниципалитет. Такие разъяснения сделал Минфин в письме от 05.05.06 № 03-06-02-02/59. Чтобы узнать размер доли в отношении отдельного муниципалитета, Минфин предложил обращаться в местную администрацию или органы Роснедвижимости (после упразднения ее функции возложены на Росреестр).

При этом, каждый муниципалитет самостоятельно определяет сроки и порядок уплаты земельного налога.

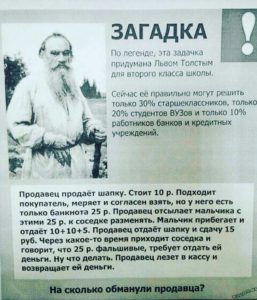

Кофе-пауза: загадка Льва Толстого

Свои ответы оставляйте в комментариях ниже.

Земельный налог 2017 для юридических лиц

Местонахождение земельного участка

КБК земельный налог с 2017 года

В границах внутригородских муниципальных образований г. г. Москвы, Санкт-Петербурга и Севастополя

налог, недоимка, платеж

% на излишне взысканные суммы

В границах городских округов

налог, недоимка, платеж

% на излишне взысканные суммы

В границах городских округов с внутригородским делением