Содержание

Финансовая деятельность – основа успешной работы предприятий

Финансовая деятельность осуществляется любым предприятием, независимо от его формы собственности. Она заключается в организации финансовых отношений, появляющихся в процессе взаимодействия с другими физическими или юридическими лицами. Такие отношения - составная часть денежных, которые возникают во время движения средств.

Финансовая деятельность – это сложная система действий, целью которой является успешное формирование первоначального капитала с последующим пропорциональным обеспечением таких действий: формирование и использование доходов и других финансовых ресурсов, выполнение обязательств.

Эта система использует различные методы и формы для обеспечения успешного функционирования предприятий и осуществления поставленных целей. Иначе говоря, она представляет собой практическую финансовую деятельность предприятия, обеспечивающую его жизнедеятельность и повышение результативности.

Одной из основных целей финансовой деятельности считается экономическое воздействие, осуществляемое в отношении партнеров и гарантирующее выполнение их договорных обязательств. Другой целью является обеспечение постоянного кругооборота средств, необходимых для успешного хозяйствования предприятия, осуществления необходимых платежей и расходов, а также получения прибыли (в денежном выражении).

Финансовая деятельность подразумевает своевременное выявление основных причин нарушения такого кругооборота, что позволяет вовремя принимать управленческие решения для их устранения. Принятие обоснованных решений возможно при условии точности и полноты учета. Эффективная финансовая деятельность предприятия – это основа для обеспечения превышения денежных доходов над расходами. Именно она позволяет осуществлять необходимые инвестиции, формирование резервов и фондов, предназначенных для компенсации убытков или ущерба.

Поступление выручки от оказания услуг и продажи товаров обеспечивает бесперебойный процесс хозяйствования и постоянный кругооборот денежных средств. До момента ее поступления все издержки производства финансируются за счет ранее сформированных оборотных активов. Результатом кругооборота вложенных средств является возмещение осуществленных затрат и создание своих источников финансирования в виде прибыли и амортизации.

Управление финансовыми и денежными потоками организации, связанными между собой, осуществляется при помощи финансового менеджмента. Движение финансового потока влечет за собой уменьшение или увеличение денежного потока. Регулирование финансового потока обеспечивает поступление необходимых для предприятия средств. В ходе выбора приемлемого варианта финансового решения определяются следующие моменты: реальная возможность осуществления этого варианта; изменение показателей, при помощи которых оценивают финансовое состояние на ближайшие периоды или на длительную перспективу; сопутствующие доходы и затраты; условия реализации решения; другие последствия этого варианта.

Финансовый менеджмент решает большой круг вопросов, включающий в себя всю совокупность финансово-хозяйственной деятельности по получению и расходованию денежных средств. Он имеет свою структуру, в которую включают финансовый анализ (на базе данных бухгалтерского учёта) и вероятностные оценки будущих показателей (экономическое планирование). Финансовый менеджмент является активным управлением финансового состояния любого предприятия с помощью всех факторов, которые влияют на него.

На предприятии за финансовую работу отвечает его руководитель. По его указанию финансами управляет финансовый директор, а в случае его отсутствия – главный бухгалтер. Как правило, финансовый отдел организовывается в рамках бухгалтерии, но иногда он представляет собой отдельное структурное подразделение.

Увеличение доли рынка

Сокращение периода от разработки до выведения на рынок нового товара

Превосходство над конкурентами по качеству товаров

Превосходство над конкурентами по издержкам

Увеличение доходности на вложенный капитал

Превосходство над конкурентами по ассортименту

Обеспечение удовлетворительных показателей экономической добавленной стоимости*

Превосходство над конкурентами по организации продаж через Internet

Повышение надежности облигаций и улучшение кредитной истории компании

Доставка точно в срок

Увеличение денежных поступлений

Превосходство над конкурентами по популярности торговой марки

Повышение цены акций

Превосходство над конкурентами по обслуживанию потребителей

Прочное финансовое положение компании на международных рынках

Превосходство над конкурентами по глобальному распространению товаров и возможностям продвижения

Увеличение степени диверсификации получения доходов

Лидерство в технологиях и/или инновационной деятельности

Стабильный доход в периоды экономических спадов

Превосходство над конкурентами по географическому охвату

Удовлетворительный и устойчивый рост рыночной добавленной стоимости

Превосходство над конкурентами по уровню удовлетворения потребителей

Финансовые цели деятельности компании

1. Финансовая деятельность предприятия - это организация финансовых отношений, возникающих в процессе работы у предприятия с другими юридическими и физическими лицами. Финансовые отношения - это часть денежных отношений, порождаемая движением денежных средств и сопровождающаяся формированием и использованием фондов денежных средств.

2. Финансовая деятельность предприятия имеет целью формирование первоначального капитала и последующее обеспечение обоснованных пропорций при формировании и использовании доходов и финансовых ресурсов , а также создание условий для выполнения обязательств перед государством, покупателями и поставщиками. Частью финансовой деятельности является экономическое воздействие на партнеров, гарантирующее выполнение ими договорных обязательств перед предприятием.

Принятие обоснованных финансовых решений возможно только при условии полноты и точности учета и отчетности по финансовым показателям.

3. Основной целью финансовой деятельности является обеспечение нормального кругооборота средств как условия бесперебойной деятельности, осуществления всех необходимых расходов и платежей и получения прибыли, а затем и денежных средств. Выявление причин нарушения нормального кругооборота позволяет принимать решения по методам их устранения.

4. Нормальная финансовая работа обеспечивает превышение денежных доходов над денежными расходами, осуществление необходимых инвестиций , возможность формирования резервов на компенсацию ущерба или убытка при возникновении рисковых ситуаций. Практически риски возникают при осуществлении предприятием всех видов деятельности.

5. При нормальной финансовой деятельности выручка от продаж - основной источник возмещения затрат на производство продукции и формирования фондов денежных средств. Своевременное и полное поступление выручки от продаж обеспечивает бесперебойность процесса деятельности предприятия, непрерывность кругооборота средств. Поступление выручки от продаж свидетельствует о завершении кругооборота средств. До ее поступления издержки производства и обращения финансируются за счет источников формирования оборотных активов . Результат кругооборота вложенных в деятельность средств - возмещение затрат и создание собственных источников финансирования в форме амортизации и прибыли.

6. Финансовый менеджмент - один из элементов экономического управления деятельностью предприятия. В процессе деятельности возникают финансовые и денежные потоки, связанные между собой: любое движение финансовых потоков приводит к увеличению или уменьшению денежного потока . Целенаправленное регулирование финансовых потоков обеспечивает наличие у предприятия необходимых сумм денежных средств.

7. Финансовый менеджмент предполагает принятие финансовых решений в рамках конкретной ситуации, выбор наилучшего варианта решения с учетом всех последствий выбора. Такой выбор производится во всех видах деятельности предприятия: основной, инвестиционной и финансовой.

В процессе выбора наилучшего варианта решения определяются:

а) реальность осуществления того или иного варианта;

б) сопутствующие ему затраты и доходы;

в) изменение основных показателей, оценивающих финансовое состояние предприятия на ближайший период и на более длительную перспективу;

г) другие последствия, связанные с принятием решения;

д) условия, необходимые для реализации принятого решения.

Таким образом, финансовый менеджмент - это процесс активного управления финансовым состоянием предприятия с использованием всех факторов, влияющих на финансовое состояние, в качестве инструмента финансового управления.

1. Финансовая деятельность предприятия - это:

а) выплаты денежных средств;

б)управление финансовыми отношениями с другими субъектами;

в) продажа продукции.

2. Целью финансовой деятельности предприятия является:

а) обеспечение бесперебойного кругооборота средств;

б) снабжение предприятия материальными ресурсами;

в) увеличение выручки от продаж.

3. Причиной возникновения просроченных долгов предприятия может быть:

а) большая сумма налогов;

б) высокий уровень оплаты труда;

в) убыточность деятельности.

4. Цель создания финансовых резервов:

а) оплата штрафных санкций, предъявляемых предприятию;

б) покрытие убытков;

в) покрытие потерь при возникновении рисковых ситуаций.

5. Основной источник возмещения затрат, произведенных предприятием, - это:

а) выручка от продаж;

б) прибыль от продаж;

в) резервные фонды.

6. Собственный источник финансирования в составе себестоимости проданной продукции - это:

а) материальные затраты;

в) затраты на оплату труда.

7. Источниками финансирования основных средств и нематериальных активов могут быть:

а) кредиторская задолженность;

б) краткосрочные кредиты банков;

в) долгосрочные заемные средства.

8. Источниками финансирования оборотных активов могут быть:

а) долгосрочные заемные средства;

б) краткосрочные заемные средства.

9. К объективным факторам, влияющим на величину прибыли предприятия, относятся:

а) рациональное использование имущества;

б) уровень претензионной работы;

в) система налогообложения.

10. К субъективным факторам, влияющим на прибыль предприятия, относятся:

а) рациональное использование имущества;

б) система налогообложения;

в) цены на приобретаемые материалы.

11. Резерв по сомнительным долгам целесообразно создавать в случае вероятности:

а) непогашения задолженности покупателями;

б) увеличения затрат;

в) повышения цен на материалы.

12. Рентабельность продаж наиболее точно отражает финансовый результат деятельности:

Цель финансовой деятельности предприятия

Структура и классификация финансов народного хозяйства.

Сферы финансов Украины охватывает 2 уровня:

1.Общегосударственные финансы,которые состоят из элементов(гос.бюджет всех уровней и гос.внебюджетные фонды)

2.Финансы отдельно хозяйственных субъектов,которые состоят из:

Финансы предприятий,финансы общественных организаций,финансы финансовых посредников

Определяющее положение в финансовой системе государства занимает финансы предприятия,посколько обслуживают общественное воспроизводство.Здесь формируется основная масса фин.ресурс государств.

Структура фин. Народного хозяйства может классифицироваться:

1.По сферам производства:

1.финансы сферы материального производства:

-финансы отраслей,создающее материальное благо: финансы промышленности,сельскохозяйства,строительства;

-финансы отраслей ,доводящий продукт до потребителя :Финансы транспорта,торговли,связи).

2.Финансы непроизводственной сферы:

2.По формам собственности:

-финансы коллективных предприятий,

-финансы хоз. Товариществ,

-финансы коммунальных предприятий,

-финансы государственных предприятий.

3.По объектам хоз.оборота:

-финансы малых предприятий,

4.По уровню интеграции:

1.Финансы предприятий, невходящие в объединения,

-финансы др.объединений по отраслевому ,территориальному и др.

-финансы транснациональных корпораций.

Понятие финансов предприятия и их отличительные черты.

Финансы предприятия - это экономические, денежные отношения, возникающие в результате движения денег: на их основе на предприятиях функционируют различные денежные фонды.

-многообразие фин. Отношений (по производству,по распределению,по обмену,по накоплению и потреблению);

-направленность на расширенное воспроизводство;

-финансы предприятий сферы материального производство является материальной базой всей финансовой системы государства ,тк формируемые здесь финансовые ресурсы после их распределения и перераспределения, используются для образования денежных формах в других подразделениях государственной системы;

-финансы предприятия обладают высокой потенциальной активности,широкими возможностями воздействия на все стороны хозяйства.

Финансовые отношения.

Финансовые отношения - это экономические отношения между субъектами, которые связаны с формированием, распределением и использованием денежных средств с целью обеспечения потребностей государства, предприятий (организаций, учреждений) и граждан. Характер и содержание финансовых отношений определяются характером денежных отношений.

Финансы предприятия будучи частью общей финансовой системы отношений отражает процесс образования,распределение и использование доходов на предприятиях отраслей народного хозяйства.

Финансовые отношения можно разделить на следующие основные группы:

1. Отношения с другими самостоятельно хозяйствующими субъектами различных форм собственности, возникшими с целью образования и распределения выручки и осуществления внереализационных операций, включая.

2. Отношения самостоятельно хозяйствующих субъектов и физических лиц через акции, облигации и другие ценные бумаги.

3. Отношения предприятия как юридического лица и персонала.

4. Отношения, основанные на трудовых отношениях, внутри предприятия.

5. Отношения головного предприятия (холдинга) с его дочерними предприятиями и филиалами.

6. Отношения предприятия с бюджетом и внебюджетными фондами, а также фискальными (налоговыми) органами при уплате налогов и обязательных сборов.

7. Отношения предприятия с финансово-кредитными учреждениями (банками, инвестиционными компаниями, фондами).

Цель финансовой деятельности предприятия.

Всякая предпринимательская деятельность имеет своей целью получение прибыли или, точнее, максимизацию прибыли.

Следует помнить что максимизация прибыли и дивидентов может быть важнейшой задачей на отдельных этапах развития предприятия.Использование прибыли в целях развития предприятия ,также повышает его стоимость ,а полное потребление прибыли лишает предприятия конкурентов в будущем.

Высокая прибыль,как правиль,достигается высоким уровнем финансового риска,что также снижается рыночная стоимость предприятия.

Для достижении цели необходимо решить задачи:

1.Обеспечивать высокую финансовую устойчивость предприятия в процессе его развития,

2.Оптимизировать денежный оборот о поддерживать постоянную платежеспособность предприятия,

3.Обеспечивать разумную максимизацию прибыли(не балансовую,а чистую)

Финансовый менеджмент организации

1) Инвестиционная политика. Определяется, куда следует вкладывать финансовые ресурсы с наибольшей отдачей для того, чтобы обеспечить развитие, процветание компании, и достижение ее основной финансовой цели. Инвестиционная политика включает в себя не только управление финансовыми активами, но и управление основными средствами и оборотными активами, а также оценку инвестиционных проектов, т. е. расчет эффективности вложения средств в тот или иной проект. Инвестиционная политика разрабатывается на основе оценки производственных и финансовых возможностей и направлений деятельности фирмы.

2) Управление источниками средств. Предполагает поиск ответов на вопросы: откуда брать средства и какова оптимальная структура источников финансирования (соотношение собственных и заемных источников). Предполагает поиск и мобилизацию источников средств, для обеспечения деятельности компании, а также ведение финансовых расчетов со всеми контрагентами, имеющими интерес к данному объекту (государством, владельцами, инвесторами, кредиторами и др.).

3) Дивидендная политика. Определяет, как грамотно распорядиться полученными доходами, какую часть прибыли направить на расширение бизнеса, а какую распределить в качестве дивидендов между держателями акций компании.

Все три направления деятельности тесно связаны между собой, поскольку никакие решения по инвестированию, а также по структуре источников финансирования не могут быть приняты без учета особенностей дивидендной политики, и наоборот.

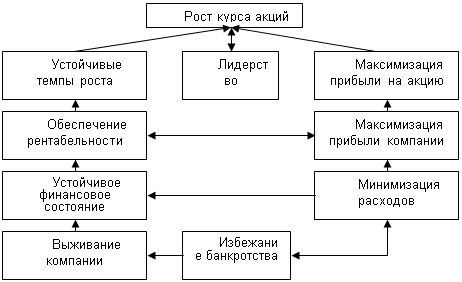

Финансовые цели предприятия могут быть представлены целой системой (или деревом) целей, каждая, из которых может выдвигаться на первый план в зависимости от конкретной ситуации.

Финансовыми целями компании могут выступать: выживание фирмы в конкурентной среде, достижение лидерства, избежание банкротства, достижение устойчивых темпов роста, минимизация расходов фирмы, обеспечение рентабельности, обеспечение ликвидности, сохранение устойчивого финансового состояния компании, максимизация прибыли компании.

Однако главной целью финансового менеджмента является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде.Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости предприятия, что реализует конечные финансовые интересы его владельцев. Кроме того, высокий уровень прибыли предприятия может достигаться при соответственно высоком уровне финансового риска и угрозе банкротства в последующем периоде, что может обусловить снижение его рыночной стоимости. Поэтому в рыночных условиях максимизация прибыли может выступать как одна из важных задач финансового менеджмента, но не как главная его цель.

. Задачи в финансовом менеджменте

В процессе реализации своей главной цели финансовый менеджмент направлен на решение таких задач как:

1. Обеспечение формирования достаточного объема финансовых ресурсов в предстоящем периоде. Эта задача реализуется путем определения общей потребности в финансовых ресурсах предприятия на предстоящий период, максимизации объема привлечения собственных финансовых ресурсов за счет внутренних источников, определения целесообразности формирования собственных финансовых ресурсов за счет внешних источников, управления привлечением заемных финансовых средств, оптимизации структуры источников формирования ресурсного финансового потенциала.

2. Обеспечение наиболее эффективного использования сформированного объема финансовых ресурсов на цели производственного и социального развития предприятия, выплаты необходимого уровня доходов на инвестированный капитал собственникам предприятия и т.п.

3. Оптимизация денежного оборота. Эта задача решается путем эффективного управления денежными потоками предприятия в процессе кругооборота его денежных средств, обеспечением синхронизации объемов поступления и расходования денежных средств по отдельным периодам, поддержанием необходимой ликвидности его оборотных активов. Одним из результатов такой оптимизации является минимизация среднего остатка свободных денежных активов, обеспечивающая снижение потерь от их неэффективного использования и инфляции.

4. Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска. Максимизация прибыли достигается за счет эффективного управления активами предприятия, вовлечения в хозяйственный оборот заемных финансовых средств, выбора наиболее эффективных направлений операционной и финансовой деятельности.

5. Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли.Если уровень прибыли предприятия задан или спланирован заранее, важной задачей является снижение уровня финансового риска, обеспечивающего получение этой прибыли.

6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития и обеспечивается формированием оптимальной структуры капитала и активов, эффективными пропорциями в объемах формирования финансовых ресурсов за счет различных источников, достаточным уровнем самофинансирования инвестиционных потребностей.

Все рассмотренные задачи финансового менеджмента теснейшим образом взаимосвязаны, хотя отдельные из них и носят разнонаправленный характер (например, обеспечение максимизации суммы прибыли при минимизации уровня финансового риска; обеспечение формирования достаточного объема финансовых ресурсов и постоянного финансового равновесия предприятия в процессе его развития и т.п.). Поэтому в процессе финансового менеджмента отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

Задача, функции и проблемы финансового менеджера

В последние годы роль финансового директора расширилась до управления предприятием в целом. Управляющие финансами занимаются общим управлением, тогда как прежде они занимались приращением денежных средств и движением наличности фирмы.

Можно привести следующие факторы повышения роли финансового менеджера, которые в свою очередь должны постоянно находиться в сфере внимания финансового менеджера:

• растущая конкуренция между фирмами;

• технологические усовершенствования, требующие значительных капитальных вложений.

Тест 1. Основным источником информации при проведении внешнего финансового анализа являются:

1. данные бухгалтерского учета и финансовой отчетности

2. оперативные данные производственного учета, нормативы

3. данные специальных обследований

Тест 2. К внутр енним субъектам анализа относится:

Тест 3. По данным финансового учета устанавливается

1. себестоимость и прибыль (убытки) организации от реализации

2. порядок распределения накладных расходов

3. калькуляция себестоимости отдельных видов продукции

4. сметы (бюджеты), в том числе гибкие

Тест 4. Приоритетной целью финансового анализа является оценка

1. финансовых нарушений и их виновников

2. причин систематических финансовых потерь

3. резервов повышения эффективности финансовой деятельности

Тест 5. Оценка ликвидности организации является целью

Тест 6. По методам изучения объекта выделяют следующие виды экономического анализа

1. системный, сравнительный, маржинальный, факторный

2. технико-экономический, финансовый, аудиторский

3. управленческий и финансовый

Тест 7. Оценка эффективности деятельности организации представляет особый интерес для

Тест 8. В зависимости от характера объектов управления выделяют следующие виды экономического анализа

1. полный, локальный и тематический

2. государство, отрасли экономики, стадии общественного воспроизводства

3. системный, функционально-стоимостной, факторный

Тест 9. Партнеры по бизнесу заинтересо ваны в финансовом анализе показателей другого хозяйствующего субъекта

3. платежеспособности и устойчивой конкурентоспособности

Тест 10. По роли управления экономический анализ группируется на

1. перспективный, оперативный и текущий

2. управленческий и финансовый

3. полный, локальный и тематический

Тест 11. Структура финансового результата может может быть проанализирована с использованием

1. сравнительного анализа показателей финансовой отчетности

2. вертикального метода анализа финансовой отчетности

Тест 12. Коэффициент обеспеченности собственными средствами можно повысить путем уменьшения

1. капитала и резервов

2. фондов потребления

3. внеоборотных активов

Тест 1. Финансовая политика – это

+ 1. совокупность мероприятий по целенаправленному формированию, организации и использованию финансов для достижения целей предприятия

2. планирование доходов и расходов предприятия

3. совокупность сфер финансовых отношений на предприятии

4. порядок работы финансовых подразделений предприятия

Тема 2. Финансовая стратегия – это

1. система принципов и методов, которых собирается придерживаться организация в целях формирования финансовых ресурсов

2. система конкретных мер и мероприятий, разработанных в организации для достижения финансовых целей

+ 3. система долгосрочных финансовых целей корпорации и вероятных путей их достижения 4. совокупность управленческих решений в связи с приобретением, финансированием и управлением активами

Тема 3. Финансовая тактика – это

1. определение долговременного курса в области финансов предприятия, решение крупномасштабных задач

2. разработка принципиально новых форм и методов перераспределения денежных фондов предприятия

+ 3. оперативные действия, направленные на достижение того или иного этапа финансовой стратегии в текущем периоде

Тема 4. Максимизация доходов акционеров является

1. краткосрочной задачей компании + 2. стратегической финансовой целью деятельности

3. является нефинансовой целью

4. не должна ставиться как финансовая цель

Тема 5. Финансовые задачи деятельности компании

+ 1. достижение финансовой устойчивости

2. диверсификация деятельности

+ 3. поддержание ликвидности и платежеспособности

+ 4. рост капитализации компании

5. достижение социальной гармонии в коллективе

Тема 6. Финансовые цели деятельности компании

1. совершенствование качества продукции и услуг

2. рост активов компании

+ 3. оптимизация денежных потоков

+ 4. ускорение оборачиваемости капитала

+ 5. увеличение доли предприятия на рынке

Тест 7. Критерии, определяющие тип финансовой политики

+ 1. темп роста деятельности (объема продаж)

+ 2. уровень финансового риска

+ 3. уровень доходности (рентабельности)

4. уровень инфляции

5. темп прироста активов

6. темп роста инвестиционной деятельности

Тест 8. Основные форматы документов, определяющих финансовую стратегию компании

2. текущие и оперативные финансовые планы

3. договоры с контрагентами

5. учетная политика

+ 7. финансовые прогнозы

Тест 9. Основные направления реализации финансовой политики

+ 1. анализ финансового состояния предприятия. Управление активами. Формирование оптимальной структуры капитала. Разработка учетной, налоговой, амортизационной, кредитной, дивидендной политики. Формирование политики управления капиталом, рисками и предотвращения банкротства и др.

2. определения общего периода формирования финансовой стратегии. Формулирование стратегических целей финансовой деятельности. Конкретизация показателей по периодам реализации финансовой стратегии. Оценка разработанной финансовой стратегии

Тест 10. Финансовая политика может разрабатываться на

1. Долгосрочный и среднесрочный периоды + 2. Долгосрочный, среднесрочный и краткосрочный периоды 3. Среднесрочный и краткосрочный периоды

1. Ускорение оборачиваемости оборотного капитала предприятия обеспечивает

а) увеличение массы прибыли

б) увеличение потребностей в заемных ресурсах в) увеличение потребности в собственных средствах

2. Замедление оборачиваемости оборотных активов приводит к

а) уменьшению остатков активов баланса б) уменьшению валюты баланса

в) росту остатков активов в балансе

3. Наибольший период оборота имеют

а) товарно-материальные ценности

б) основные средства

в) готовая продукция

4. Рассчитать рентабельность капитала организации, если его оборачиваемость состави ла 1,2 оборота, а рентабельность продаж – 15%

5. Средний срок оборота дебиторской задолженности определяется как

а) отношение средней за период дебиторской задолженности к количеству календарных дней в периоде б) отношение количества дн ей в периоде к средней за период дебиторской задолженности

в) отношение количества календарных дней в году к коэффициенту оборачиваемости дебиторской задолженности

6. Коэффициент оборачиваемости запасов сырья и материалов определяется как отношение

а) объема запасов сырья и материалов на период к объему продаж за период

б) себестоимости израсходованных материалов к средней величине запасов сырья и материалов

7. Между собственным оборотным капиталом и величиной оборотных автивов не может быть следующего соотношения

а) собственные оборотные средства больше величины оборотных активов

б) собственные оборотные средства меньше величины оборотных активов

в) собственные оборотные средства больше величины собственного капитала

8. При ускорении оборачиваемости оборотных средств на 4 оборота и средне-годовой их стоимости в отчетном периоде 2500 тыс руб выручка о треализации

а) увеличилась на 625 тыс руб

б) возросла на 10 000 тыс руб

9. Из приведенных ниже компонентов оборотных активов выберите наиболее ликвидный

а) производственные запасы б) дебиторская задолженность

в) краткосрочные финансовые вложения

г) расходы будущих периодов

10. С ростом величины чистого оборотного капитала риск потери ликвидности

б) возрастает в)сначала возрастает, затем начинает снижаться

г) сначала снижается, затем начинает возрастать

11. Эффективность использования оборотных средств характеризуется

а) оборачиваемостью оборотных средств

б) структурой оборотных средств в) структурой капитала

12. Коэффициент оборачиваемости оборотных средств составляет 6 оборотов в год, оборотрные активы по балансу – 500 тыс. руб., рентабельность продукции – 15%. Чему равна прибыль от продажи продукции

в) 450 000 тыс руб

13. Ускорение оборачиваемости активов способствует

а) росту рентабельности активов

б) уменьшению рентабельности активов в) росту рентабельности продукции

14. Показатели оборачиваемости характеризуют

б) деловую активность

в) рыночную устойчивость

15. Показатель рентабельности активов используется как характеристика

а) прибыльности вложения капитала в имущество предприятия

б) текущей ликвидности

в) структуры капитала

16. Планируемый объем продаже продукции в кредит в предстоящем году (360 дн) – 72000 руб. Исходя из условий и применяемых форм расчетов с дебиторами средний срок погашения дебиторской задолженности составляет 8 дней. Определить величину допустимой дебиторской задолженности

б) 4000 руб в) 4200 руб

17. Назовите подходы управления оборотными активами

в) умеренный г) агрессивный

18. Норма оборотных средств это

а) сумма денежных средств

в) минимальная плановая сумма денежных средств

19. Определение минимальной потребности в собственных оборотных средствах осуществляется

а) методом прямого счета

б) методом подбора в) статистическим методом

20. При управлении денежными активами различают

а) рисковой остаток

б) операционный остаток

в) лимитированный остаток

1. Показатель, характеризующий объем реализованной продукции, при котором сумма чистого дохода предприятия равно общей сумме издержек, - это

1. финансовый леверидж

2. производственный рычаг

3. порог рентабельности

4. сила воздействия операционного рычала

5. точка разрыва

6. запас финансовой прочности

2. Маржинальная прибыль – это

1. дополнительная прибыль, полученная от роста объема выручки от реализации при неизменных условно - постоянных затратах

2. прибыль, полученная от инвестиционной деятельности предприятия

3. дополнительная прибыль, полученная от роста объема выручки от продаж при неизменных смешанных затратах

3. Что из перечисленного относится к постоянным издержками производства

2. аренда зданий и оборудования

3. оплата труда производственных рабочих

4. страховые взносы

5. административные расходы

6. Оплата труда руководителей

7. затраты на сырье и материалы

8. затраты на ремонт оборудования

4. Показатель, характеризующий зависимость изменения прибыли от изменения объема реализации –

5. Затраты на организацию производств аи управление в составе себестоимости продукции – это

1. косвенные затраты

2. постоянные затраты

3. прямые затраты

4. переменные затраты

6. Как называются расходы предприятия, не меняющиеся с изменением объема производства

1. постоянные затраты

2. переменные затраты

3. прямые затраты

4. косвенные затраты

5. основные затраты

7. Как называются расходы, дающие возможность изготовлять несколько видов продукции и не относимые прямо на один вид

1. постоянные затраты

2. переменные затраты

3. прямые затраты

4. косвенные затраты

5. смешанные затраты

6. основные затраты

8. Укажите показатель, используемый для определения возможности снижения выручки до точки безубыточности

1. операционный рычаг

2. финансовый рычаг

3. валовая маржа

4. запас финансовой прочности

5. запас безубыточности

6. дифференциал финансового рычага

9. Операционная прибыль

1. равна маржинальной прибыли

2. превышает маржинальную прибыль на величину постоянных затрат

3. меньше маржинальной прибыли на величину постоянных затрат

4. превышает маржинальную прибыль на величину переменных затрат

5. меньше маржинальной прибыли на величину переменных затрат

6. отличается от маржинальной прибыли на величину запаса финансовой прочности

10. Сила операционного рычага по европейской концепции определя ет

1. влияние изменения прибыли до уплаты процентов и налогов на величину чистой прибыли на акцию

2. влияние привлечения заемного капитала на величину чистой прибыли на акцию

3. влияние привлечения заемного капитала на рентабельность активов

4. влияние привлечения заемного капитала на рентабельность собственного капитала

1. Себестоимость определяется как

1. затраты на сырье, материалы, заплату работникам

2. затраты предприятия на производство и реализацию продукции

3. затраты на финансирования инвестиционных проектов

4. затраты на приобретение ценных бумаг

5. другое (указать)

2. По способу отнесения затрат на себестоимость отдельных видов продукции затраты предприятия подразделяются на

3. Укажите возможные виды косвенных расходов предприятия

1. сырье и основные материалы

2. покупные полуфабрикаты

3. зарплата общезаводского персонала

4. силовая электроэнергия

4. заработная плата работников административно-управленческого аппарата

5. стоимость телефонной связи

6. заработная плата производственных рабочих

4. Маржинальный доход рассчитывается как

1.отношение выручки от реализации к прибыли от реализации

2. разница между выручкой и переменными затратами

3. сумма прибыли от реализации и постоянных затрат

4. произведение нормы маржинального дохода и постоянных затрат

5. Достижение объема реализации, при котором выручка покрывает все издержки предприятия, связанные с производством и реализацией продукции, называется

1. порог рентабельности

2. запас финансовой прочности

3. точка безубыточности

4. порог самоокупаемости

5. точка валовой маржи

6. Что из перечисленного относится к переменным издержкам производства

1. затраты на топливо и электроэнергию

2. затраты на сырье и материалы

3. затраты на транспортировку грузов

4. отчисления на социальные нужды

5. оплата труда управленческого персонала

7. Укажите допущения, операционного анализа

1. деление всех затрат на постоянные и переменные

2. постоянные затраты неизменны в краткосрочном периоде

3. переменные затраты в расчете на единицу – неизменны

4. ассортимент продукции неизменен

5. объем продаж равен объему производства

6. компания работает с прибылью

7. все издержки компании носят смешанный характер

8. Укажите методы распределения смешанных затрат

3. наибольшей и наименьшей точки

4. наименьших квадратов

5. наибольших треугольников

9. Укажите возможные способы определения прибыли

1. выручка – переменные затраты – постоянные затраты

2. запас финансовой прочности х коэффициент валовой маржи

3. валовая маржа – постоянные затраты

4. запас финансовой прочности х коэффициент финансовой прочности

5. валовая маржа – переменные затраты

10. Сила операционного рычага тем выше, чем выше

1. уровень постоянных затрат

2. уровень переменных затрат

3. цена реализации

4. уровень финансового рычага

11. Рыночная премия за риск представляет собой характеристику

1. разница между рыночной доходностью и безрисковой доходностью

2. рыночной доходности

3. безрисковой доходности

12. По праву собственности финансовые ресурсы классифицируют

1. собственные и приравненные к ним средства

2. средства государственного бюджета

3. капитал компании

4. внешние источники

5. привлеченные средства

13. Максимизация рыночной стоимости предприятия достигается при выполнении следующих условий

1. максимизации средневзвешенной цены капитала

2. минимизации средневзвешенной цены капитала

3. максимизации нераспределенной прибыли

4. максимизации выплаты дивидендов держателям акций

14. По источнику (сферы) поступления финансовые ресурсы классифицируют

15. Стоимость (цена) привлеченного капитала определяется

1. суммой уплаченных процентов за пользование кредитом

2. отношение расходов, связанных с привлечением финансовых ресурсов, к сумме привлеченных ресурсов

3. суммой уплаченных процентов за пользование кредитом

16. Модель оценки доходности финансовых активов (САРМ) устанавливает, что цена акционерного капитала, сформированного за счет обыкновенных акций, равна безриской доходности плюс ПРЕМИЯ ЗА РИСК

17. К собственным средствам компании относят

1. кредиты банка

3. средства, мобилизованные путем выпуска акций

4. средства, мобилизованные путем выпуска облигаций

5. амортизационные отчисления

6. выручка от реализации

18. Совокупность затрат, осуществленных предприятием в связи с привлечением источников финансирования, выраженная в процентах к величине капитала, называют ЦЕНА КАПИТАЛА

19. Финансовые ресурсы компании

1. денежные средства хозяйствующего субъекта, имеющиеся в его распоряжении

2. денежные средства, авансированные в оборотный капитал

3. собственный капитал организации

4. заемный капитал организации

5. привлеченный капитал организации

20. К внереализационным доходам относятся

1. целевые поступления от вышестоящих организаций

2. доходы от сдачи имущества в аренду

3. сумма эмиссионного дохода

4. положительные курсовые разницы

5. штрафы, компенсации, а также возмещение убытков

6. амортизационные отчисления

13. К предмету управленческого учета относятся

1. производственные и трудовые ресурсы

2. эффективность использования собственного капитала и заемных средств

3. интеграция учета, анализа, планирования и принятия решений

14. Предметом экономического анализа является

1. себестоимость продукции

2. социальные и природные условия по взаимосвязи с производством

3. познание причинно-следственных связей в хозяйственной деятельности организации

15. Основными свойствами финансового учета являются

1. отсутствие регламентации форм финансовой информации

2. точность информации

3. объект учета представляется в денежной и вещественно-натуральной форме

16. Экономический анализ – это

1. способ познания хозяйственного процесса хозяйствующего субъекта

2. метод определения направлений и содержания деятельности организации 3. способ обеспечения сбора, систематизации и обобщения данных, необходимых для управления

17. Информация о финансовом положении компании характеризует

1. ликвидность и платежеспособность

2. эффективность использования потенциальных ресурсов компании

3. потребность компании в денежных средствах

18. Методы управленческого анализа используются в аудите для

?? 1. управления процессами финансирования хозяйственной деятельности

2. подтверждения достоверности бухгалтерской отчетности

3. контроля рублем за использованием финансовых ресурсов

19. Основным источником информации при проведении внешнего финансового анализа являются

1. данные бухгалтерского учета и финансовой отчетности

2. оперативные данные производственного учета, нормативы

3. данные специальных обследований

20. Экономический анализ является частью

1. финансовой системы организации

2. системы управления хозяйственной деятельностью организации

3. управленческого учета на предприятии

21. Имущество организации, его состав и состояние в денежной форме отражаются в

2. отчете о прибылях и убытках

3. отчете о движении денежных средств

22. Коэффициенты ликвидности показывают

1. способность покрывать свои текущие обязательства за счет своих текущих активов

2. наличие текущих долгов у предприятия

3. степень доходности основных операций

23. Оценка динамики финансовых показателей проводится с помощью

1. горизонтального анализа

2. вертикального анализа

3. финансовых коэффициентов

24. Коэффициент текущей ликвидности можно повысить путем увеличения

1. оборотных активов

2. внеоборотных активов

3. кредитов банка

20. Что понимается под предпринимательским риском

1. опасность валютных потерь в результате изменения валютного курса

2. вероятность содержания в бухгалтерской отчетности не выявленных сущес твенных ошибок

3. вероятность невозврата суд и неуплаты процентов по кредитам

4. вероятность принятия неверного решения в процессе хозяйственной деятельности

5. деятельность субъектов хозяйственной жизни, связанной с преодолением неопределенной ситуации не избежного выбора, в процессе которой имеется невозможность оценить вероятности достижения желаемого результата, неудачи и отклонения от цели, содержащиеся в выбираемых альтернативах

21. Что означает термин рыночное хозяйство

1. централизованное управление хозяйством

2. децентрализованное управление хозяйством

3. конкурентная среда

4. плановое распределение ресурсов

5. государственное регулирование цен

22. В чем проявляется роль государства в условиях социально-рыночного хозяйства

1. децентрализование ответственности

2. предотвращение образование картелей власти на рынках сбыта продукции

3. создание рыночно-хозяйственных стимулов для контроля за деятельностью субъектов экономики

4. обеспечение социальных гарантий

5. составление плана экономического и социального развития

23. Укажите цели социально-рыночного хозяйства

1. обеспечение стабильного уровня цен

2. обеспечение высокого уровня занятости населения